"Ác mộng" ngành bán dẫn: Từ khủng hoảng thiếu tới nguy cơ thừa mứa chip

Phía Bắc Singapore gần eo biển Johor, giáp với biên giới Malaysia, hàng chục cần cẩu và máy móc hạng nặng đang thoạt động hết công suất trên công trường xây dựng nhà máy chất bán dẫn của GlobalFoundries – nhà sản xuất chip theo hợp đồng của Mỹ.

Có quy mô đầu tư 4 tỷ USD, dự án này khởi công 6 tháng trước tại Woodlands Wafer Fab Park, một trong những trung tâm sản xuất chất bán dẫn của Singapore. Nhà máy dự kiến đi vào sản xuất vào năm 2023, theo Nikkei Asia.

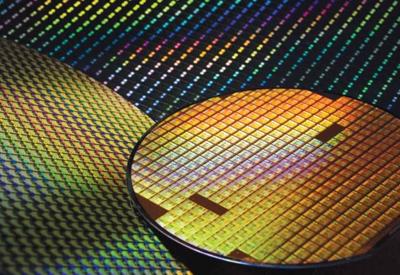

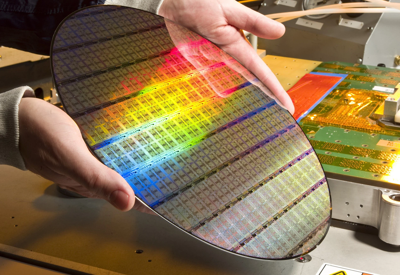

GlobalFoundries hiện đang vận hành một số nhà máy chất bán dẫn khác tại Singapore và đang mở rộng thêm 23.000 m2 không gian phòng sạch (cleanroom) – nơi diễn ra hoạt động sản xuất bán dẫn chính – và văn phòng hành chính tại cơ sở trên. Khi hoàn thành, GlobalFoundries sẽ tăng công suất hàng năm thêm 450.000 tấm bán dẫn (wafer), đưa các cơ sở tại Singapore đạt công suất xấp xỉ 1,5 triệu tấm mỗi năn. Công ty này cũng có kế hoạch mở rộng hoạt động sản xuất tại Mỹ và Đức.

“Phải mất 50 năm để ngành bán dẫn đạt quy mô doanh thu 500 tỷ USD như ngày nay, nhưng người ta ước tính chỉ cần 8 năm nữa để đạt quy mô 1.000 tỷ USD”, ông Tom Caulfield, Giám đốc điều hành GlobalFoundries, phát biểu tại lễ khởi công dự án trên tại Singapore hồi tháng 6.

ĐẦU TƯ Ồ ẠT, NGUY CƠ THỪA CUNG TRONG 2 NĂM TỚI

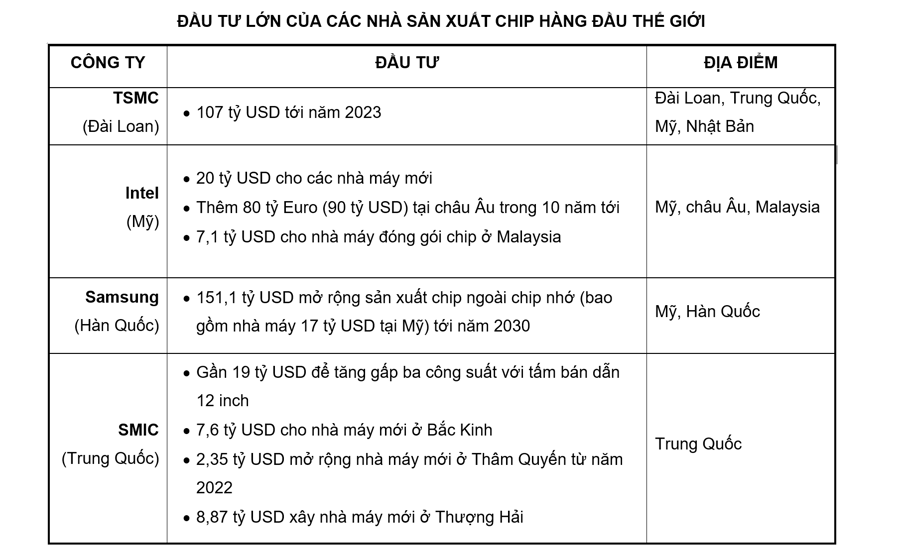

Ông Caulfield là một trong nhiều lãnh đạo của các nhà sản xuất chip lạc quan về triển vọng của ngành này. Và điều này không chỉ diễn ra ở Singapore mà trên toàn cầu, từ Đài Loan, Mỹ, Hàn Quốc, châu Âu cho tới Nhật Bản. Hơn bao giờ hết, các nhà sản xuất chip lớn nhất thế giới – bao gồm Taiwan Semiconductor Manufacturing Co. (TSMC), Samsung Electronics và Intel – đều đang đầu tư mạnh để tăng cường sự kiện diện trong ngành cũng như tăng năng lực sản xuất của mình.

Hồi tháng 6, Hiệp hội bán dẫn toàn cầu (SEMI) ước tính sẽ có khoảng 30 nhà máy bán dẫn mới bắt đầu được khởi công vào cuối năm 2022. Tới tháng 9, tổ chức này dự báo đầu tư vào thiết bị bán dẫn cho các nhà máy sản xuất chip đầu cuối – nơi các tấm bán dẫn silicon được xử lý – sẽ đạt gần 100 tỷ USD trong năm tới, sau khi đạt 90 tỷ USD năm nay. Đây đều là những con số kỷ lục.

“Điều này sẽ đánh dấu ba năm tăng trưởng liên tiếp hiếm hoi bắt đầu từ năm 2020, đi ngược lại chu kỳ thường thấy là tăng trưởng đầu tư sẽ kéo dài trong 1-2 năm, sau đó là 1-2 năm tăng trưởng chậm hoặc giảm dần”, SEMI cho biết.

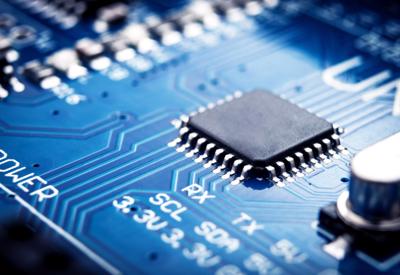

Tình trạng thiếu chip chưa từng có trên toàn cầu khiến các nhà sản xuất tự tin tăng công suất tối đa. Hơn nữa, chính phủ các nước từ Mỹ, châu Âu cho tới Nhật Bản cũng đã cam kết chi hàng tỷ USD để tăng sản lượng chất bán dẫn trong nước – động thái nhằm hạn chế sự gián đoạn chuỗi cung ứng do đại dịch cũng như giảm phụ thuộc vào hoạt động sản xuất tại Đài Loan.

"Việc các nơi tăng khả năng chống chịu và giảm sự phụ thuộc vào chuỗi cung ứng chip toàn cầu đồng nghĩa với việc sẽ có sự dư thừa. Chắc chắn sẽ xảy ra mất cân bằng cung - cầu, vấn đề là khi nào mà thôi"...

Akira Minamikawa, Giám đốc tư vấn cấp cao của công ty nghiên cứu Omdia (Anh)

Trong khi đó, Trung Quốc, nước tiêu thụ chip lớn nhất thế giới, cũng đang tăng cường đầu tư để đạt mục tiêu tự chủ 70% chất bán dẫn trong nước vào năm 2025.

Theo các nhà phân tích tại Moody's, động thái của Bắc Kinh có thể hỗ trợ mạnh mẽ cho sự tiến bộ công nghệ của Trung Quốc, nhưng cũng có nguy cơ gây ra tình trạng thừa cung và đầu tư kém hiệu quả, làm trầm trọng thêm những bất ổn trong cung và cầu chip trên toàn cầu.

“Tôi chưa bao giờ thấy các chính phủ rót đầu tư vào lĩnh vực này ở mức như vậy”, ông Akira Minamikawa, Giám đốc tư vấn cấp cao của công ty nghiên cứu Omdia (Anh), người đã theo dõi ngành bán dẫn từ những năm 1980, cho biết.

Theo ông Minamikawa, trước đây, chính phủ các nước như Nhật Bản, Hàn Quốc hay chính quyền Đài Loan cũng đầu tư mạnh vào lĩnh vực bán dẫn nhưng diễn ra liên tục trong một khoảng thời gian dài. Còn hiện tại, việc này đang diễn ra đồng thời.

“Việc các nơi tăng khả năng chống chịu và giảm sự phụ thuộc vào chuỗi cung ứng chip toàn cầu đồng nghĩa với việc sẽ có sự dư thừa. Chắc chắn sẽ xảy ra mất cân bằng cung - cầu, vấn đề là khi nào mà thôi”, ông dự báo.

Chung quan điểm này, hãng nghiên cứu IDC hồi tháng 9 dự báo thị trường chất bán dẫn sẽ tăng trưởng 17,3% trong năm 2021, tăng mạnh so với mức 10,8% năm 2020 do nhu cầu chip lớn để sản xuất điện thoại di động, máy tính bảng, máy chủ và ô tô với thiết kế thông minh hơn. Tuy nhiên, hãng này cũng nhận định có nguy cơ xảy ra thừa cung vào năm 2023, sau khi các nhà máy mới với quy mô lớn bắt đầu được đưa vào sản xuất từ cuối năm 2022.

BỨC TRANH CUNG - CẦU MỜ MỊT

“Có thể nói rằng chúng ta sẽ vẫn cần rất nhiều chip bởi chúng tôi vẫn thấy triển vọng tăng trưởng rất tốt của thị trường bán dẫn. Tuy nhiên, chúng tôi đã bắt đầu thấy tâm lý tiêu dùng chậm lại”, ông Mario Morales, phó chủ tịch IDC cho biết.

IDC dự báo tăng trưởng thị trường máy tính cá nhân có thể sẽ không thay đổi nhiều trong năm 2022, đặc biệt là sau khi nhu cầu bùng nổ trong đại dịch do nhu cầu học tập và làm việc từ xa hạ nhiệt.

Hiện tại, các nhà sản xuất chip lớn đang đua nhau đầu tư “khủng” để mở rộng sản xuất, trong bối cảnh bức tranh cung – cầu đang trở nên mờ mịt hơn bao giờ hết. Theo các nhà phân tích, dù tình trạng thiếu chip diễn ra trầm trọng từ đầu năm nay, nhiều khách hàng của ngành chip – gồm các nhà sản xuất điện thoại thông minh, điện tử tiêu dùng và ô tô – đã đặt hàng nhiều hơn mức họ cần vì lo sợ thiếu hàng

“Không ai trong ngành biết được nhu cầu thực sự là như thế nào và đây là một rủi ro”, ông Minamikawa của Omdia, nhấn mạnh.

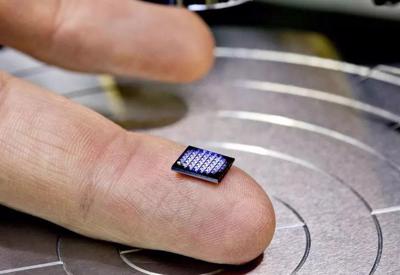

Tuy nhiên, nếu xảy ra dư cung, tình trạng này cũng có sự phân hóa ở các loại chip khác nhau. Hiện tại, việc gia tăng sản xuất chủ yếu được thực hiện bởi các nhà sản xuất theo hợp đồng. Như trường hợp TSMC, công ty này đã thông báo xây dựng nhà máy mới tại Kumamoto, Nhật Bản cùng với Tập đoàn Sony để sản xuất các loại chip tương đối cao cấp từ 22 đến 90 nanomet. Kích thước càng nhỏ thì việc sản xuất càng đắt đỏ và phức tạp.

Công nghệ này được ứng dụng trong nhiều loại chim từ cảm biến, vi điều khiển cho tới chip quản lý năng lượng – những loại xảy ra tình trạng thiếu hụt nguồn cung nghiêm trọng nhất hiện nay.

Theo Dale Gai, Giám đốc nghiên cứu của Counterpoint, các nhà sản xuất chip theo hợp đồng lớn sẽ tăng công suất các loại chip như vậy thêm khoảng 40% từ năm 2021-2025.

Trong khi đó, công suất của các loại chip tiên tiến yêu cầu công nghệ 10 nanomet hoặc tốt hơn, dùng để sản xuất bộ xử lý máy tính, phù hợp để xây dựng CPU, GPU, bộ xử lý trí tuệ nhân tạo, xử lý mạng…, sẽ tăng gấp đôi trong cùng giai đoạn., theo ước tính của Counterpoint. Tuy nhiên, đây là mức tăng từcông suất tương thấp hiện tại - hiện chỉ chiếm khoảng 10% tổng sản lượng chất bán dẫn toàn cầu.

Theo các nhà phân tích, ngành công nghiệp chip đã trải qua những biến động tương đối lớn thời gian vừa rồi, khiến các nhà sản xuất có nguy cơ phải “gồng gánh” công suất dư thừa được tích lũy trong những năm bùng nổ khi thị trường “nguội” đi.

“Cách duy nhất để giảm thiểu rủi ro này là đưa ra dự báo nhu cầu chính xác, nhưng điều này rất khó thực hiện, đặc biệt là trong bối cảnh thị trường hiện nay”, ông Minamikawa nói.