Nỗ lực chống thất thu thuế, hoá giải “ẩn số” với mọi nền tảng kinh doanh xuyên biên giới

Theo số liệu Tổng cục Thuế, số tiền thuế thu được từ các nền tảng kinh doanh xuyên biên giới hiện đạt khoảng 5.000 tỷ đồng. Trong 15 tập đoàn, công ty công nghệ lớn trên thế giới hoạt động thương mại điện tử xuyên biên giới có thu nhập tại Việt Nam, hai “gã khổng lồ” Facebook, Google mỗi bên nộp 1.600 tỷ đồng, chiếm đến hơn 60% tổng số thuế.

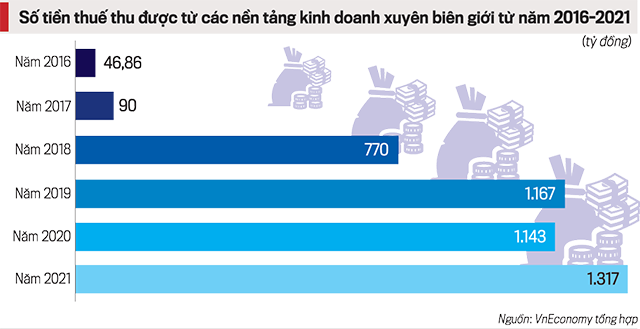

Những năm gần đây, ngân sách nhà nước từ các hoạt động kinh doanh có liên quan đến lĩnh vực thương mại điện tử chứng kiến sự tăng trưởng đột biến. Nếu như năm 2016, số thuế từ hoạt động thương mại điện tử xuyên biên giới chỉ 46,86 tỷ đồng thì năm 2021, con số này 1.317 tỷ đồng, tăng 15,2% so với năm 2020 và tăng tới 27 lần sau 6 năm.

BẤT BÌNH ĐẲNG GIỮA NHỮNG NGƯỜI NỘP THUẾ

Theo các chuyên gia, với quy mô dân số hơn 100 triệu dân, Việt Nam ngày càng trở nên hấp dẫn với sự hiện diện của nhiều tập đoàn đa quốc gia kinh doanh trên nền tảng số, xuyên biên giới như Google, Facebook, NetFlix…

Việc phát triển mạnh mẽ của thương mại điện tử đồng nghĩa với việc phát sinh doanh thu lớn tại Việt Nam.

Năm 2021, doanh thu thương mại điện tử Việt Nam đạt 13,7 tỷ USD, tăng 16% so với năm 2020 và thuộc nhóm 3 quốc gia có tốc độ tăng trưởng thị phần bán lẻ trực tuyến cao nhất khu vực Đông Nam Á. Tới năm 2025, quy mô thương mại điện tử Việt Nam có thể đạt tới 52 tỷ USD với tốc độ tăng trưởng trung bình giai đoạn 2020-2025 là 29%.

Theo quy định, các cá nhân có thu nhập từ các nền tảng điện tử, ví dụ như YouTube, có doanh thu từ 100 triệu đồng mỗi năm, sẽ nộp thuế thu nhập cá nhân mức 5% và thuế giá trị gia tăng mức 2%. Đối với doanh nghiệp, khi sở hữu kênh và bật tính năng tính tiền và có doanh thu, sẽ phải nộp 20% thuế thu nhập doanh nghiệp và thuế giá trị gia tăng là 10%.

Tuy nhiên, theo đánh giá của các chuyên gia kinh tế, so sánh số thuế 5.000 tỷ đồng với doanh thu “khủng” từ các nền tảng kinh doanh xuyên biên giới tại Việt Nam, có thể thấy, đóng góp của lĩnh vực tiềm năng này vào ngân sách nhà nước chưa tương xứng, gây thất thu ngân sách mà điểm nguy hại hơn, tạo ra tình trạng mất bình đẳng giữa những người kinh doanh.

Chính sự phát triển nhanh chóng, bùng nổ cùng nhiều hình thức mới của thương mại điện tử xuyên biên giới đặt ra những thách thức mới với cơ quan thuế.

Đại diện Tổng cục Thuế cho rằng, rất khó quản lý đầy đủ các nguồn thu, đối tượng nộp thuế cũng như không xác định được căn cứ tính thuế, không phân biệt rõ loại thu nhập làm cơ sở đánh thuế.

Hơn nữa, phần lớn các giao dịch thường không xuất hoá đơn, vì vậy, khó kiểm soát giao dịch kinh doanh để quản lý đối tượng thu thuế, và việc kiểm soát dòng tiền cũng không dễ dàng.

Ngoại trừ các doanh nghiệp lớn có đăng ký với Cục Thương mại điện tử và kinh tế số, Bộ Công Thương hay các Youtuber, Facebooker nổi tiếng trên mạng xã hội thì ngành thuế có thể kiểm soát, còn lại phần lớn các cá nhân, doanh nghiệp có hoạt động thương mại điện tử đều là “ẩn số” với ngành thuế. Điều này dẫn đến một khoản ngân sách khổng lồ thất thu nhiều năm nay.

DỄ DÀNG NỘP THUẾ TRỰC TUYẾN DÙ Ở BẤT KỲ ĐÂU

Tuy nhiên, sự kiện khai trương Cổng thông tin điện tử dành cho nhà cung cấp ở nước ngoài (Etaxvn.gdt.gov.vn) vừa qua như một minh chứng cho sự quyết tâm của ngành tài chính, ngành thuế trong việc quản lý thuế với hoạt động kinh doanh xuyên biên giới.

Phát biểu tại buổi lễ, ông Nguyễn Văn Phụng, Cục trưởng Cục Thuế doanh nghiệp lớn, Tổng cục Thuế, cho biết với mục tiêu phục vụ các nhà cung cấp nước ngoài có hoạt động kinh doanh nhưng không có cơ sở thường trú tại Việt Nam, cổng thông tin dành cho nhà cung cấp nước ngoài được xây dựng với bốn chức năng chính: đăng ký thuế, kê khai thuế, tra cứu thông tin nộp thuế và tra cứu thông tin hồ sơ khai thuế.

“Toàn bộ các thủ tục về thuế nêu trên được thực hiện hoàn toàn theo phương thức điện tử. Nhà cung cấp nước ngoài ở bất cứ nơi nào trên thế giới đều có thể đăng ký thuế, khai thuế, nộp thuế trực tiếp với cơ quan thuế Việt Nam thông qua cổng thông tin này”, Cục trưởng Cục Thuế doanh nghiệp lớn khẳng định.

Đối với thủ tục về kê khai thuế, nhà cung cấp nước ngoài sẽ thực hiện khai và nộp theo quý. Để thực hiện nộp thuế giá trị gia tăng và thuế thu nhập doanh nghiệp cho hoạt động kinh doanh tại Việt Nam, nhà cung cấp nước ngoài có thể thực hiện bằng 14 loại ngoại tệ tự do chuyển đổi đang được dùng phổ biến trên thế giới là: USD, EUR, GBP, AUD, CAD, CHF, DKK, HKD, JPY, NOK, SEK, SGD, THB, VND.

Nhà cung cấp nước ngoài sử dụng loại ngoại tệ nào kê khai thì sẽ nộp thuế bằng loại ngoại tệ đó.

Nhà cung cấp nước ngoài sẽ được tính thuế theo phương pháp tỷ lệ tính trên doanh thu.

Tỷ lệ thuế suất thuế giá trị gia tăng và thu nhập doanh nghiệp đối với từng loại hình cung cấp hàng hoá, dịch vụ được tích hợp sẵn trong mẫu biểu kê khai trực tiếp trên cổng thông tin, tạo thuận lợi trong quá trình kê khai.

Ngoài ra, đại diện Tổng cục Thuế cho biết, cơ quan thuế tại Việt Nam cũng có quyền phối hợp với cơ quan thuế nước ngoài để đôn đốc các nhà cung cấp nước ngoài kê khai, nộp thuế hoặc có quyền truy thu thuế nếu cơ quan thuế Việt Nam chứng minh được nhà cung cấp nước ngoài khai, nộp thuế không đúng thực tế.

Đáng chú ý, ngành thuế sẽ phối hợp với Ngân hàng Nhà nước, Bộ Thông tin Truyền thông, Bộ Công an để xác định chính xác thu nhập của nhà cung cấp nước ngoài không có cơ sở kinh doanh cố định tại Việt Nam.

TRUY VẾT NGƯỜI BÁN HÀNG ONLINE QUA SÀN THƯƠNG MẠI ĐIỆN TỬ

Đánh giá về cột mốc quan trọng trong quản lý thuế thương mại điện tử, chuyên gia kinh tế Đinh Trọng Thịnh nhìn nhận, thực tế có rất nhiều đối tác kinh doanh trên nền tảng thương mại điện tử không có đại diện ở Việt Nam sẵn sàng kê khai và đóng thuế cho Chính phủ Việt Nam nhưng họ không có cơ sở để kê khai, nộp thuế.

Dù nhắc đến từ lâu, đến bây giờ Việt Nam mới thành lập được cổng thông tin này, đây là tín hiệu đáng mừng để tất cả các tổ chức nước ngoài dễ dàng tiếp cận với hệ thống thuế Việt Nam.

Bên cạnh đó, để phủ rộng chính sách thuế đến từng cá nhân, hộ kinh doanh trên nền tảng số, Bộ Tài chính cũng đang lấy ý kiến dự thảo Nghị định 126/2020/NĐ-CP ngày 19/2/2020 hướng dẫn Luật Quản lý thuế liên quan đến thu thuế qua sàn thương mại điện tử. Trong đó, Bộ Tài chính đề xuất 2 điểm nổi bật.

Một là, khi thực hiện tiêu thụ hàng hóa thông qua đặt hàng trực tuyến trên sàn, chủ sở hữu sàn giao dịch thương mại điện tử kê khai, nộp thuế thay người bán.

Hai là, chủ sở hữu các sàn cung cấp thông tin cho cơ quan quản lý thuế theo quý để phục vụ công tác quản lý.

Các chuyên gia cho rằng, hiện nay, số cá nhân có doanh thu “khủng” từ kinh doanh qua mạng không hiếm thấy, tuy nhiên, nếu cá nhân không tự giác kê khai, nộp thuế thì chắc chắn số tiền thuế này sẽ “lọt lưới”.

Hiện số thu từ cá nhân tự kê khai, số thuế truy thu, tiền phạt qua thanh tra kiểm tra đối với cá nhân cư trú tại Việt Nam cung cấp dịch vụ xuyên biên giới tại các trang mạng xã hội nước ngoài Google, Facebook, Youtube... tính đến hết năm 2021 khoảng 500 tỷ đồng.

Ông Đinh Trọng Thịnh cho rằng, việc tổ chức, cá nhân tự khai - tự nộp là nguyên tắc của thuế ở hầu hết các quốc gia phát triển cũng như ở Việt Nam. Vị chuyên gia này cũng đánh giá cao dự thảo lần này xem xét đến thông lệ chung của quốc tế cũng như các điều khoản thực thi tại Việt Nam.

“Nếu quy định sàn thương mại điện tử phải nộp thuế thay cho các cá nhân, hộ kinh doanh như đề xuất trước đây, rõ ràng không hợp lý vì chủ sàn chỉ là đơn vị trung gian, đảm bảo sàn hoạt động tốt và kết nối người bán – người mua mà không phải chịu trách nhiệm chính trong việc nộp thuế cũng giám sát việc thu thuế”, ông Thịnh phân tích.

"Ngoài 64 nhà cung cấp nước ngoài Cục Thuế doanh nghiệp lớn hỗ trợ kê khai, cơ quan thuế sẽ tiếp tục rà soát để hỗ trợ kịp thời đối với các nhà cung cấp nước ngoài khác có nhu cầu kê khai trực tiếp qua cổng thông tin.

Đối với giao dịch của các nhà cung cấp chưa thực hiện kê khai qua cổng, cần phối hợp chặt chẽ với Vụ quản lý thuế Doanh nghiệp nhỏ cá nhân, Vụ Kê khai và cơ quan thuế các cấp để khấu trừ thuế tại nguồn đối với các tổ chức, cá nhân Việt Nam có chi trả thu nhập.

Tổng cục Thuế mong muốn Bộ Công an, Ngân hàng Nhà nước, các ngân hàng thương mại hỗ trợ cơ quan thuế trong quản lý dòng tiền, hướng dẫn người nộp thuế thực hiện nghĩa vụ thuế vào ngân sách nhà nước đúng quy định pháp luật. Phòng Thương mại và Công nghiệp Việt Nam (VCCI), Hiệp hội các doanh nghiệp nhỏ và vừa lan tỏa đến cộng đồng doanh nghiệp và người nộp thuế để đẩy mạnh sử dụng các dịch vụ thuế điện tử.

“Thương mại điện tử là một lĩnh vực mới, khó nắm bắt với các cơ quan quản lý thuế ở các quốc gia chứ không riêng Việt Nam.

Thời gian qua, ngành thuế nỗ lực để thu thuế từ hoạt động kinh doanh trên nền tảng số, với số thuế tăng đến vài chục lần so với trước đây. Điều này cho thấy cơ quan thuế đang tiếp cận tốt hơn, đuổi kịp tốc độ phát triển của hoạt động kinh doanh trực tuyến.

Dù chưa thể khai thác hết nguồn thu từ hoạt động này nhưng chắc chắn số thu từ hoạt động thương mại điện tử ngày càng tăng cao và quản lý thuế ngày càng đảm bảo tính công bằng, minh bạch giữa những người nộp thuế”.